Economia: Os economistas não sabiam que sabiam...

"O maior perigo ao capitalismo vem da cegueira, da surdez, da estupidez dos próprios capitalistas."

(Tato de Macedo - editor do cavernoso CT)

Por Antonio Delfim Netto

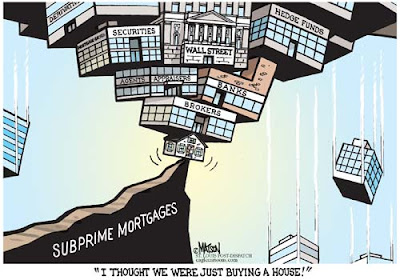

Todos - até a Rainha Elizabeth, no famoso encontro na London School of Economics - lamentam o fracasso dos economistas. A profissão foi incapaz de prever a crise financeira de 2007/08 que arrastou atrás de si uma violenta desorganização produtiva e elevou o nível de desemprego e da pobreza no mundo. Exatamente aquilo para o que fomos criados e deveríamos evitar. A explicação da crise (depois que ela tinha ocorrido) foi debitada a dois fatores principais:

- à adoração ideológica de um modelo de equilíbrio geral extremamente simplificador da realidade. Ele impôs, politicamente, a desmontagem do sistema de regulação financeira construído depois da crise de 1929. Usou o forte argumento ("teórico") que a regulação estava impedindo o livre funcionamento das forças do mercado impulsionadoras da aceleração do desenvolvimento econômico e,

- que as principais inovações do sistema financeiro destinadas a reduzir os custos de transação, melhorar a avaliação dos riscos e melhor distribuí-los, haviam aumentado a segurança e estabilidade da rede internacional que liga todos os agentes do sistema.

Essa crença talvez tenha encontrado a sua mais completa expressão no mundo ideal de Alan Greenspan. Nele os mercados financeiros funcionam muito bem, têm uma moralidade ínsita e, portanto, dispensam a regulação governamental. A ciência econômica escondia e fazia de conta que superara o terrível tormento keynesiano da imprescrutabilidade do futuro. Transformou-se num sofisticado, sutil e inútil exercício do cálculo abstrato de probabilidades.

Os problemas que explodiram em 2007/08 vinham, sorrateiramente, construindo a crise sob os olhos laxistas dos Bancos Centrais e da complacência das políticas fiscais dos governos. Todos surfaram o alegre excesso de liquidez com baixas taxas de juros reais: assistiram ao fantástico aumento das alavancagens e gozaram os benefícios (antes de revelarem seu poder destrutivo) das "inovações" financeiras.

Hoje sabemos, por confissão dos próprios agentes (bancos centrais, governos, agências de auditoria externa, de ratings, e profissionais das finanças) que não conheciam direito as complexas consequências das faustianas "inovações". Não é exagero dizer que nem seus próprios criadores nem os mais sofisticados especuladores profissionais as conheciam, o que nunca os impediu de tentarem enganarem-se mutuamente. Basta ver as disputas judiciais que se desenvolvem nos EUA e na Austrália: canibais do mercado tentando reaver seus prejuízos fingindo ser ingênuos e honestos investidores...

Estão agora começando alguns trabalhos de escavação arqueológica para desenterrar contribuições acadêmicas que teriam permitido - se tivessem encontrado repercussão - evitar a tragédia que se abateu sobre a economia mundial. É claro que este é um empreendimento cheio de perigos, mas uma interessante entrevista do professor Eric Maskin (que em 2007 ganhou o Nobel de Economia) a Sophie Roell (htpp://fivebooks.com/inter/eric-maskin) explora, na minha opinião convincentemente, a ideia de que o conhecimento já existia em "algum" lugar na Academia. Infelizmente não tinha sido incorporado ao conhecimento dos responsáveis pela política econômica.

A história do professor Maskin começa com o famoso artigo de Diamond, D.W. e Dybvig, P.H. ("Bank Runs, Deposit Insurance and Liquidity", publicado em 1983 e republicado em 2000), que se tornou um clássico. Ele tornou claro o efeito "rede" das instituições financeiras e a necessidade de um agente salvador de última instância. Isso, infelizmente, cria um risco de desvio de conduta ("moral hazard"). Esse problema foi enfrentado por Holmstrom, B.R. e Tirole, J. ("Private and Public Supply of Liquidity") com uma solução que compromete o capital do agente financeiro. No livro de Dewatripont, M. e Tirole, J. ("The Prudencial Regulation of Banks") eles avançam para mostrar que existem outras possibilidades de desvio de conduta (os depositantes não têm como controlar a aplicação dos seus agentes financeiros), o que, de novo, exige uma regulação governamental cuidadosa.

Foi a inexistência de regulação que permitiu as espantosas alavancagens do sistema financeiro que produziu a crise. O sistema brasileiro resistiu bem a ela porque nossa regulação é eficiente (em torno de dez vezes do patrimônio líquido). Ainda hoje, depois da crise, ela é da ordem de 20 nos EUA e de 30 na Eurolândia! Com a regulação em andamento, esses bancos terão de fazer centenas de bilhões de dólares de captação de novo capital, para ajustar-se. Como acentuou o banqueiro Roberto Setubal, do Itaú Unibanco, em Viena há poucos dias, o impacto no Brasil, será entretanto, marginal.

Um fato importante não comentado pelo professor Maskin, é que pesquisas recentes (Thurner, S. - Farmer, J.D. - Geanakoplos, J. - "Leverage Causes Fat Tails and Clustered Volatility" - Cowles Foundation Discussion Paper nº 1745, Jan. 2010) parecem sugerir que foi exatamente o excesso de alavancagem que produziu o fracasso das análises de risco das "inovações" faustianas.

O sábio dr. Tancredo tinha razão: quando a esperteza é muita, ela engole o dono!

Fonte: Valor Econômico - 15/06/2010

Comentários